Rozliczanie VAT od pojazdów – nowe zasady już działają w inFakcie

1 kwietnia 2014 r. nowe przepisy dotyczące odliczania VAT od pojazdów stały się faktem. Tym samem zmieniliśmy w inFakcie mechanizmy automatycznego rozliczania VAT-u od pojazdów dodanych w aplikacji. Warto poznać i zapamiętać kilka ważnych kwestii, aby dobrze przygotować się do rozliczania nadchodzących miesięcy.

Poniższy opis funkcjonalności w inFakcie skierowany jest przede wszystkim do użytkowników Programu do Księgowości. Klienci Ogólnopolskiego Biura Rachunkowego oczywiście także powinni poznać te zmiany, ale rozliczenia dokonują za nich księgowi.

Rozliczaj VAT od pojazdów w inFakcie!

- Prowadź kilometrówkę i dodawaj samochody firmowe

- Rozliczaj VAT od wydatków na samochód – szybko i wygodnie

- Testuj księgowość online i fakturowanie – za darmo!

Ustal status pojazdu w inFakcie

Pierwsza i najważniejsza kwestia, którą muszą rozważyć przedsiębiorcy prowadzący księgowość w inFakcie to status pojazdu firmowego. Opisaliśmy ją już w tym artykule.

Teraz przypomnijmy, że samochody firmowe można podzielić na 4 grupy według sposobu odliczania VAT:

- Ciężarowe o masie powyżej 3,5 tony – 100% VAT.

- Pojazdy poniżej 3,5 tony – vany, pickupy i lekkie ciężarówki (potrzebne zaświadczenia) oraz specjalne (np. koparka) – 100% VAT.

- Samochody poniżej 3,5 tony – wykorzystwane tylko do celów firmowych – 100% VAT.

- Samochody poniżej 3,5 tony – do użytku „mieszanego” – 50% VAT.

Samochody osobowe pozwalają odliczać 100% VAT tylko, gdy przedsiębiorca jest w stanie udwodnić, że służą mu wyłącznie w działalności gospodarczej. Do tego celu musi m.in. prowadzić ewidencję przebiegu. Natomiast w przypadku vanów, pickupów i lekkich ciężarówek niezbędne są zaświadczenia odpowiednio VAT-1, VAT-2 i VAT-3.

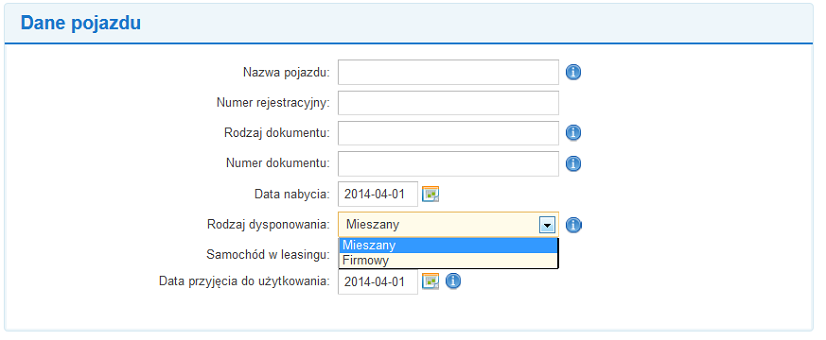

W inFakcie status ustawia się w edycji pojazdu w polu „rodzaj dysponowania”. Są tu dwie możliwości:

- Firmowy – to prawo do odliczania 100% VAT (grupy 1, 2 i 3 z powyższej listy).

- Mieszany – to prawo do odliczania 50% VAT (grupa 4 z powyższej listy).

Każdy użytkownik Programu do Księgowości inFakt, który ma w nim zapisane pojazdy musi ustawić im status. Aplikacja nie pozwoli dodać pierwszego kosztu bez potwierdzenia jaki procent VAT-u można odliczyć.

Ile VAT od którego kosztu?

Przedsiębiorcy, którzy mają prawo do odliczania 100% VAT, stosują to prawo do każdego wydatku związanego z samochodem – zarówno do zakupu pojazdu, paliwa, części, jak i serwisu. Natomiast w przypadku samochodów dających prawo do odliczenia 50% trzeba pamiętać, że:

- od zakupu części, akcesoriów i usług serwisowych odlicza się 50% VAT (wcześniej 100%),

- od zakupu pojazdu odlicza się 50% VAT BEZ limitu kwotowego (wcześniej było to 60%, ale nie więcej niż 6000 zł),

- od zakupu paliwa nadal nie odlicza się VAT (ale w 2015 r. pojawi się opcja odliczania 50% VAT).

Natomiast specyficzne zasady dotyczą faktur za raty leasingowe – są one opisane poniżej.

Odliczanie VAT od rat leasingowych według nowych zasad

W przypadku samochodów wziętych w leasing rozliczanie VAT-u dokonuje się na tych samych zasadach, co w przypadku innych samochodów. Oznacza to, że większość właścicieli leasingowanych samochodów osobowych odlicza tylko 50% VAT-u. Nieco inaczej wygląda sytuacja w przypadku VAT-u od rat leasingowych.

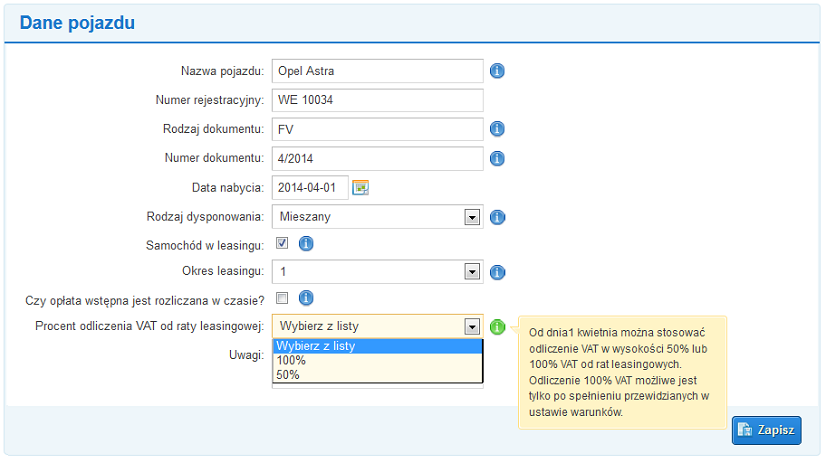

Użytkownik dodając samochód w leasingu w inFakcie podaje ile VAT-u program księgowy ma odliczać z faktur leasingowych. Tutaj mamy następujące możliwości:

- 50% VAT-u z faktur leasingowych odliczają wszyscy właściciele samochodów osobowych wykorzystywanych w trybie „mieszanym”. Uwaga: dotyczy to również tych, którzy wyczerpali wcześniej obowiązujący limit 6000 zł. Więcej – w tym artykule.

- 100% VAT-u z faktur leasingowych odliczają właściciele pojazdów z grup 1-3 z powyższej listy (ciężarowe, specjalne, vany, itd.).

- 100% VAT-u z faktur leasingowych odliczają właściciele samochodów z kratką kupionych w okresie styczeń-marzec, o ile spełniają warunki opisane w tym artykule.

Warto pamiętać o tych zasadach, aby nie odliczyć z faktur leasingowych za dużo VAT-u lub za mało.

Kilometrówka po zmianach w VAT

Osoby korzystające z kilometrówki mogą zastanawiać się, czy zmiany w VAT również ich dotyczą. Jak łatwo się domyślić – dotyczą. Muszą oni zwrócić uwagę na następujące kwestie:

- Kilometrówka wyklucza prawo do odliczania 100% VAT. Rozliczanie samochodu kilometrówką oznacza, że jest użytkowany w trybie „mieszanym” – przysługuje więc 50% VAT.

- inFakt automatycznie odlicza 50% VAT od części i usług serwisowych (wcześniej odliczało się 100% VAT od takich wydatków).

- Od wydatków na przejazd autostradą i parking odlicza się 100% VAT. Wynika to z tego, że te wydatki nie dotyczą wprost samochodu (jak np. zakup części, akcesoriów, itp.).

Samochód ciężarowy-mieszany w inFakcie

Na koniec jeszcze jedna ważna kwestia. W inFakcie wprowadziliśmy status „ciężarowy-mieszany”. Chodzi o samochody z kratką, które użytkownicy wprowadzali do aplikacji jako „ciężarowe” zanim w przepisach pojawił się zapis, że samochodem ciężarowym jest pojazd o masie powyżej 3,5 tony.

Obecnie samochody osobowe z kratką muszą spełniać te same warunki do odliczenia 100% VAT co inne samochody osobowe (m.in. wymagają prowadzenia ewidencji przebiegu) i trzeba o tym pamiętać. Jedynie po spełnieniu pewnych warunków „kratka” kupiona na początku 2014 r. może pozwalać na odliczanie 100% VAT od rat leasingowych, o czym była mowa wcześniej.

Przetestuj rozliczanie samochodów w inFakcie

Nie masz jeszcze dodanych pojazdów w inFakcie? A może nie uruchomiłeś jeszcze darmowego testu księgowości? To można w każdej chwili zmienić w bardzo prosty sposób. Kliknij w przycisk i dowiedz się więcej o rozliczaniu pojazdów w inFakcie.

Podziel się nim ze znajomymi